退休保障不是數字魔術

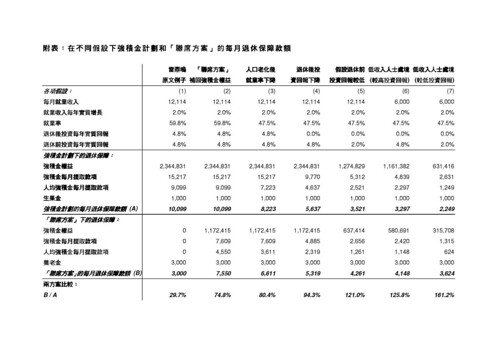

雷鼎鳴教授日前(2011 年4 月4 日)在《信報》撰文,力證民間爭取全民退休保障聯席倡議的養老金方案(「聯席方案」)是「撞頭埋牆」,智者不取!雷教授以一個賺取平均月薪12,114 元的25 歲僱員作為「典型」例子,假設其月薪按年實質增長2%,強積金實質回報率維持在過去10 年的平均水平,即每年4.8%,供款40 年至65 歲退休時,強積金權益為229萬元。假如將強積金權益全數購入「年金」,分20 年每月提取14,500 元,再按就業率60%的假設,平均每名退休人士每月可得8,700 元作生活費。強積金計劃下的8,700 元,對「聯席方案」的每月養老金3,000 元,猶如利物浦早前以3 比1 大勝曼聯,優勝劣敗,一目了然,不容狡辯。

如果雷教授所言屬實,強積金加上現行的1,000 元生果金,日後退休人士平均每月有萬元可用(附表第1 欄)【註一】,雖不至於大富大貴,但也稱得上安寢無憂;社會煞有介事討論退休保障政策,根本是世上本無事,庸人自擾之。只可惜數字魔術不能取代客觀事實,從魔術表演返回現實世界,大家都會發現,香港人口老化問題依舊嚴峻,制定退休保障政策仍是刻不容緩。

任何魔術都是掩眼法,雷教授的掩眼法共有五道板斧:

(一) 將「聯席方案」的強積金部分變走了;

(二) 假設人口老化下就業率可以維持不變,將老年撫養率大升的問題「河蟹」掉;

(三) 假設退休人士可承受的投資風險(及相應可得的投資回報)與在職人士無異,近乎返老還童;

(四) 採用比「聯席方案」較高的投資回報率假設,盡情發揮複息魔力;

(五) 利用最就手的平均數謊言,隱藏了低收入工人的窘境。

首先,「聯席方案」並沒有取消強積金制度,只不過將勞資雙方的供款減半至每月收入的2.5%。計及「聯席方案」下的強積金權益,根據雷教授的計算方法,「聯席方案」的每月退休保障應是7,550 元而非只有3,000元,相當於強積金計劃的75%(附表第2 欄)。

其次,雷教授假設數十年後香港的就業率維持在現時的60%是不符事實的。根據政府統計處最新人口推算,65 歲以上長者人數,將會由2009年的89 萬人,急增至2034 年的231 萬人。假設20 – 64 歲人口的就業率維持不變,20 歲以上人口的就業率,將會由2009 年的59.8%,下降至2034年的47.5%【註二】。就業率下降了,意味每名退休人士平均可得的強積金權益亦會攤薄了。經此調整後,強積金計劃下的每月退休保障,會由10,100元下跌至8,200 元,「聯席方案」則會降至6,600 元,相當於強積金計劃的80%(附表第3欄)。

第三,雷教授假設退休人士將強積金權益全數購買「年金」,再每月提取定額款項。雷教授沒有交代「年金」的每年實質回報率,但按文章的數字(229 萬元強積金權益,分20 年提取,每月可得14,500 元)推算,相信是假設「年金」的回報率與強積金的回報率相同,即同樣是4.8%。這個假設並不合理,因為退休人士可以承受的投資風險遠低於在職人士,只可選擇風險較低而回報亦相應較低的投資組合;換言之,退休後的投資回報將會遠低於退休前。一個較合理的假設是,退休後只能選擇保守的投資組合,投資回報僅可保本,即實質回報率是0%。要注意的是,這個假設已比目前的情況好得多,現時不少退休人士只將退休金存放銀行收息,老本不斷被通脹蠶食,可以保本已是謝天謝地【註三】。計及這個因素後,強積金計劃下的每月退休保障,會由8,200 元下跌至5,600 元,「聯席方案」則會降至5,300 元,相當於強積金計劃的94%(附表第4 欄)。

第四,雷教授假設退休前投資(強積金)每年實質回報率是4.8%,而「聯席方案」假設只有2.0%,在複息效應下,40 年的投資回報將會相差接近一倍【註四】。在強積金實施的頭十年,香港經歷了四年通縮,令該十年間每年平均通脹率只有0.7%,因此提高了強積金的實質回報。通脹重臨,強積金能否維持4.8%的實質回報率,大家只有「木宰羊」。

倘若採用「聯席方案」的較低回報假設,強積金權益會由234 萬元減少近半至127 萬元,強積金計劃的每月退休保障大跌38%至3,500 元,但「聯席方案」只下跌20%至4,300 元,「聯席方案」的保障較強積金計劃高出約21%(附表第5 欄)。

不要誤會,我們不是討論哪一個回報假設較為合理,這裡要帶出的是退休保障政策一個重要考慮:由誰承擔投資回報不確定的風險?由沒有賺錢能力的退休人士獨力承擔所有風險(例如強積金計劃,在兩個假設回報率下,保障大跌近40%)?抑或由政府分擔部分風險(例如「聯席方案」,保障只下跌20%)?我們無法預知未來,但可透過政策轉移風險,這裡正好說明,「聯席方案」可大幅減低因投資回報不明確而為退休人士帶來的風險。在較高回報假設下,「聯席方案」的保障較強積金計劃低6%(附表第4 欄),可否視作轉移風險的「保費」?這是我們需要作出的政策決定。

即使同意雷教授採用的回報假設較為接近現實,但值得注意的是,4.8%只是整體平均數,意味部分在職人士的強積金回報率是低於4.8%,投資回報不確定的風險仍然存在,而只要回報率低於4.0%,強積金計劃的保障即會跑輸「聯席方案」。此外,即使平均回報率可達4.8%,但長達40 年的供款期,投資是先升後跌還是先跌後升,回報是先高後低還是先低後高,最終的強積金權益亦有極大分別。總之仍是一句,即使假設強積金有較高的平均回報率,如何分擔投資回報不確定的風險,依然是退休保障政策的重要課題。

第五,以一個賺取平均月薪水平的僱員為「典型」例子,很容易會產生錯覺,令人忽視了低收入工人退休時的窘境。在兩個強積金假設投資回報下,月入6,000 元的低收入人士,強積金計劃的每月退休保障,分別只有2,250 及3,300 元,而「聯席方案」則分別有3,600 及4,150 元,較強積金計劃分別高出61%及26%(附表第6 及第7 欄)。可見「聯席方案」下,低收入人士有較佳的退休保障。政府應否適量地再分配退休保障供款,以加強低收入人士的退休保障,是退休保障政策另一個重要考慮。

無論怎樣,雷教授詳細分析「聯席方案」的弊端,即使分析有誤,也算是進步,起碼證明哪些指摘「爭取全民退休保障是空喊口號」的人,才是空喊口號。雷教授由擔心全民退休保障「爆煲」,到批評「聯席方案」無用,正好說明方案設計者的「誠意」,為保證方案的財務可持續性,將養老金訂在一個十分低的水平。「聯席方案」將首個養老金水平訂在工資中位數的30%,但之後只跟隨通脹而非工資增幅調整,按「聯席方案」假設工資中位數每年實質增長2%計算,30 年後養老金不及工資中位數的17%。正因如此,方案設計者從沒有認為,單靠「聯席方案」可解決退休保障所有問題,養老金只擔當第一重退休保障,其餘兩根支柱,仍是缺一不可。

「聯席方案」的財務可持續性,很大程度取決於能否在人口機會窗關閉前已運作一段時間,令初期的供款大過開支,可以累積儲備和投資回報,應付日後人口老化時的支出。倘若二十年前計劃已開始運作,累積儲備會相應提高,財務可持續性更有把握,養老金水平亦可提升,只可惜我們已錯過了一次機會。雷教授自認是二十年前政府否決養老金計劃的幕後黑手,只希望二十年後的今日,雷教授不要再做一次歷史罪人。人口機會窗將於十年內關閉,制定退休保障政策已是刻不容緩。

註一:以強積金計算機和按揭計算機計算的強積金權益和每月提取款項,所得數值較原文的數字略高,這差異可能是由於雷教授自行以Excel 報表運算所致。本文是要反駁原文指強積金計劃比「聯席方案」優勝,計算強積金計劃的每月退休保障時,採用較高的數值,不會影響本文的論據。

註二:雷教授原文是使用勞動參與率,但由於只有在職人士才須作強積金供款,使用就業率計算強積金攤分比例較為合理。另外,本文採用20 歲以上人口的就業率,而非通常使用的15 歲以上人口,目的是希望將目前的就業率定在雷教授假設的60%,而這亦比較切合現時15 – 19 歲年齡組別大都在學的情況。

註三:討論退休保障政策時,退休後投資回報是較被忽略的一環。市場未必可以提供風險低但回報高的投資產品予退休人士,在這方面政府有一定角色,例如將強積金權益存放外匯基金,回報率按外匯基金過往6 年的平均回報率計算;按此方法,2011 年的名義回報率有6%。

註四:倘若「聯席方案」採用較高的回報假設,也不會大幅提高養老金水平。「聯席方案」是隨收隨付制度,部分供款即時用作照顧現時的長者,由於並不是將所有供款儲起投資,複息威力自然大減。